「ふるさと納税」は、年収の高い人だけの特権だと思っていませんか?

自分は普通の会社員で年収も高くない。

だから「ふるさと納税は、やると損だ」「できない」とあきらめている人もいるのではないでしょうか?

確かにふるさと納税で一番メリットがあるのは「年収の高い独身の人」です。

一方、メリットが少ないのが、年収の低い人や、扶養控除や医療控除など、他の控除をいろいろと受けている人です。

つまり、すでに他の控除を受けているので、ふるさと納税による税金控除の枠が小さいということですね。

「メリットが小さい」といっても、あなたが想像するよりは、ずっと「メリットが大きい」かもしれませんよ。

ふるさと納税は、簡単なのにとてもお得な制度なのです。

返礼品を選ぶのもネットショッピング感覚で楽しいですよ。

それでは、あなたの年収がいくら以上なら「ふるさと納税をする価値がある」のか説明しますね。

ふるさと納税は年収いくらからできる?年収100万円や200万円だと意味ない?

正確にいうと「ふるさと納税」は、寄付であって納税ではありません。

そのため「制度上」は誰でもできます。

けれども、金銭的に大きく損をする人たちがいます。

ふるさと納税で大きく損をするのは所得税を支払っていない専業主婦や一定の年収以下のアルバイター

ふるさと納税をすると金銭的に損をする人

- 所得のない子どもや専業主婦

- (所得税が発生しない)年金受給者

- 給与所得が103万円以下のアルバイターやパートタイマー

もともと控除される所得税のない専業主婦やアルバイターは、50,000円を寄付しても、15,000円以下の名産品をもらうだけです。

後で説明しますが、さらに2,000円を負担することになるので、37,000円の経済的損失です。

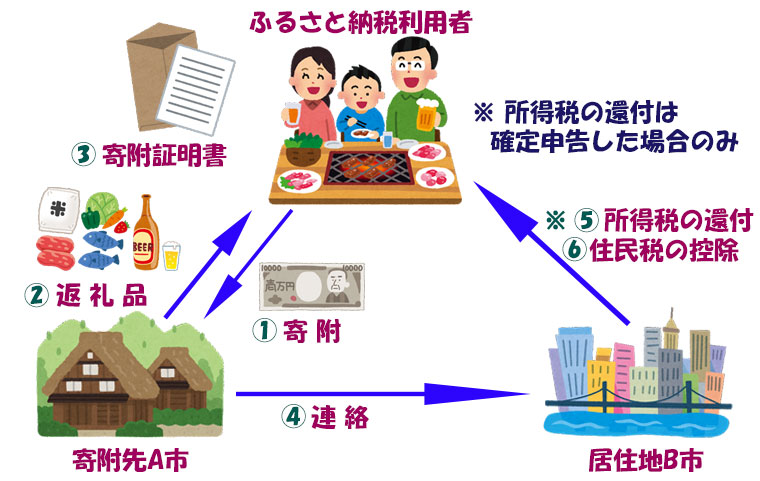

ふるさと納税は「自分が住民票を置いている市町村以外の市町村」に寄付をして、寄付した分を所得税や住民税から控除してもらうシステムです。

本来ならば税金として支払うべき分を寄付にまわすので、一見、自分のお財布から出ていくお金は同じに見えますよね。

2,000円の自己負担金(手数料)が発生しますが、寄付をした市町村から返礼品(寄付のお礼の品)が届くため、2,000円で豪華な名産品を手に入れることになります。

しかも限度額までなら、何度寄付を申し込んでも、2,000円しかかかりません。

限度額は一人一人異なり、家族構成と年収によって決まります。

年収はふるさと納税をする年の年収で、家族構成はその年の12月末時点の家族構成をさします。

非課税の人以外にも、税金控除の上限額(限度額)が7〜8,000円以下なら、経済的に損をします。

なぜなら、返礼品の額は仕入れ値ベースで寄付金の3割以下と決められているため、7,000円のふるさと納税(寄付)なら2,100円以下の返礼品が送られてきます。

2,000円を支払い、(仕入れ値ベースとはいえ)2,100円の品を頂いても、必要書類返送等の手間などを考えると、ほとんどメリットがありません。

また、5,000円以下のふるさと納税には、返礼品がない場合もあります。

独身なら年収200万円でもメリットがあるが‥‥

| 給与 | 独身or共働きの1人 | 夫+専業主婦 | 夫+専業主婦+高校生 |

|---|---|---|---|

| 150万円 | 8,000円 | ー | ー |

| 200万円 | 15,000円 | 6,000円 | ー |

| 250万円 | 21,000円 | 13,000円 | 5,000円 |

| 300万円 | 28,000円 | 19,000円 | 11,000円 |

| 325万円 | 31,000円 | 23,000円 | 14,000円 |

| 350万円 | 34,000円 | 26,000円 | 18,000円 |

「共働き」とは、配偶者の給与収入が201万円を超えており、配偶者(特別)控除の適用を受けていない夫婦のこと。

ふるさと納税の限度額の計算において、「中学生以下(15 歳以下)の子ども」は、家族としてカウントする必要はありません。

- 独身

- シングルマザーと中学生の子ども1人

- 共働き夫婦と小学生の子ども2人

これらの人々は、すべて同じ限度額になります。

たとえば具体的には、妻と高校生の子どもを扶養する年収250万円以下の会社員は、限度額が7,000円以下となりふるさと納税をしても金銭的には損になります。

扶養家族が多かったり、医療控除や住宅ローン控除などがあれば、年収の高い人もふるさと納税のメリットが少なくなっていきます。

ぜひ、昨年度の「源泉徴収票(支払金額の項目)」か「確定申告書」、市町村から配布される「特別徴収税額決定通知書」を確認しながら、各ポータルサイトが用意している詳細シミュレーションで控除上限額(限度額)を調べてください。

限度額を超えてしまうとその分は普通の寄付になり、ほとんどメリットはありません。

扶養控除程度しか控除のない人は、年収と家族構成のみで、計算できる「簡易シミュレーション」の方で十分です。※ 年金受給者の方は異なります。

正社員、フルタイムの人にはほぼ全員にメリットあり!

| 給与 | 独身or共働き | 夫+専業主婦 | 夫+専業主婦+高校生 |

|---|---|---|---|

| 300万円 | 28,000円 | 19,000円 | 11,000円 |

| 400万円 | 42,000円 | 33,000円 | 25,000円 |

| 500万円 | 61,000円 | 49,000円 | 40,000円 |

| 600万円 | 77,000円 | 68,000円 | 60,000円 |

| 700万円 | 109,000円 | 85,000円 | 77,000円 |

| 1000万円 | 177,000円 | 165,000円 | 156,000円 |

上の表は、給与と家族構成ごとの限度額の抜粋です。※ 自己負担額2,000円を引いた後の金額。ただし、あくまでも目安の金額のため、正確な金額を知りたい場合は、市区町村にお問い合わせください。

ふるさと納税は年収いくらまでの人ができる?

年収に上限はありません。ただ、年収2,000万円以上の人は、会社員の特権である「ワンストップ特例制度」は利用できず、確定申告になります。

ふるさと納税をしなくても、年収2,000万円以上なら確定申告になるので、ご本人がおわかりですね。

なお、確定申告とワンストップ特例制度を両方することはできません。

ふるさと納税で限度額の基準になる年収は手取りではなく額面

ふるさと納税の限度額の基準となるのは、その年の1月1日から12月31までの年収です。

つまり、2023年にふるさと納税(他の市町村へ寄付)をおこなう場合は、2023年1月~12月分の給与が対象となります。

その給与は、手取りではなく、月収と賞与を合わせた「額面」で、交通費は含まれません。

ふるさと納税をしたいけど年収がわからない?ベストな方法は?

繰り返しになりますが、「ふるさと納税」は、ふるさと納税をする年の年収から算出した限度額内でおこなわなければ、超えた部分は普通の寄付となりメリットがないどころか、「経済的には」損をすることになります。

寄付は一度きりではなく複数回おこなえるので、会社員なら年末にもらえる源泉徴収票で正しい年収が判明するまでは、「今年も年収〇〇〇万円以上は確実にある」という金額内でおさめておくことをおすすめします。

昨年度の年末調整を確認しましょう。

寄付は複数回おこなえるといっても、寄付先が6自治体以上になれば、ワンストップ特例制度が利用できず、確定申告になります。ご注意ください。

12月に源泉徴収票が配付された後、最後のふるさと納税をするのがおすすめ。

ただし、12月は返礼品に在庫切れが多いです。

ふるさと納税の限度額の計算方法は複雑 シミュレーションを使おう!

所得税、住民税の控除額(=限度額)は、次の3つの合計額になります。

- 所得税からの還付=(年間合計寄付額−2,000円)×所得税の税率

- 住民税からの控除(基本分)=(年間合計寄付額−2,000円)×10%

- 住民税からの控除(特例分)=(年間合計寄附額−2,000円)×(100% - 10%(基本分)−所得税の税率×1.021) ≦ 住民税所得割額×20%(上限)

※ 1.021は「復興特別所得税」で、2037年度まで必要。

このように素人には、かなりわかりにくいので、各ポータルサイトのシミュレーションを利用するか一覧表を確認しましょう!

もしくは、税理士などの専門家にお聞きしましょう!

※一覧表や簡易シミュレーションは、給与所得者向きで、自営業と年金受給者は利用できません。

ふるさと納税の仕組みは簡単

ふるさと納税(寄付)をする自治体は、自分の生まれ育った故郷や天災で被害を受けた自治体にされる方もいるのですが、もらえる返礼品を基準に自治体を決める人が一番多いようです。

自分の限度額をシミュレーションし、「楽天ふるさと納税」や「さとふる」などのポータブルサイト等で限度額に収まる返礼品を探します。欲しい返礼品があれば、その自治体に寄付をします。

次のような流れになります。

ふるさと納税の流れ(限度額算定後の概略)

- ネットショッピング感覚で寄付をする。ワンストップ特例制度を利用する場合は、申し込みの際に「ワンストップ特例制度を行う」や「寄附金税額控除に係る申告特例申請書の送付を要望する」にチェックを入れておきましょう。

- 返礼品を受け取ります。

- 「寄附金受領証明書(←確定申告に必要・年内の寄付は遅くとも2月中旬には届く)」「寄附金税額控除に係る申告特例申請書(←ワンストップ特例制度に必要・総務省のHPからダウンロードも可)」を受け取ります。寄附金受領証明書の送付時期の目安はサイトに記載されています。普通郵便で送られてきます。

- 寄付をした自治体から、あなたの居住地の自治体に連絡があるので、あなたは年明けにワンストツプ特例制度、または確定申告をおこなうだけです。

- 翌年の4~5月頃に指定の口座に所得税の還付金が振り込まれます。(確定申告のみ)

- 翌年の6月から1年かけて、住民税の控除があります。(ワンストップ・確定申告両方)

ワンストップ特例制度は、5つ以内に自治体にふるさと納税をした給与所得者が利用できる制度です。※ 同じ自治体に2度3度とふるさと納税をおこなった場合は、1自治体としてカウントされますが、まれに返礼品が1度しか送られてこない場合があります。ご注意ください。

6つ以上の自治体にふるさと納税をした場合は確定申告になります。

ふるさと納税は、正社員・フルタイムの労働者には、ほぼ全員にメリットあり!

「ふるさと納税」は、税金の知識がなければ難しい、手続きが煩雑、年収の高い人の特権・・・そんな風に考えている人も多いようですが、会社員なら書類を返送するだけです。

フルタイムの正社員なら、ほぼ全員にメリットがあります。

普段なら購入をためらってしまうような贅沢な名産品が、たったの2,000円で手に入りますよ。

今年こそ「ふるさと納税デビュー」をはたしましょう!